MT60: Flight to quality

In un recente articolo pubblicato su Barron's intitolato “Il gas naturale è il grande sconfitto del taglio di produzione dell'OPEC”, la partita a scacchi della geopolitica globale che si sta giocando sull'offerta di petrolio si sta traducendo in un eccesso di gas naturale a basso costo. Con i prezzi del petrolio in aumento, i produttori sono incentivati a trivellare di più. Negli Stati Uniti, la maggior parte delle trivellazioni petrolifere avviene oggi in formazioni di scisto che producono sia petrolio che gas naturale. Quindi, con l'aumento della produzione di petrolio, aumenta anche la produzione di gas naturale, che gli analisti chiamano "gas associato". Così, il più pulito dei combustibili fossili è ora disponibile (e forse lo sarà anche in futuro) a prezzi energeticamente equivalenti a meno di 10 dollari al barile di petrolio. L’Europa incredibilmente ne esce da vincitore in questa lunga e dolorosa partita dell’indipendenza energetica: via il gas russo, un drastico calo dell’inflazione e una recessione veloce e indolore alle porte. Ma sarà proprio così? Approfondiamo.

I mercati non credono, agiscono

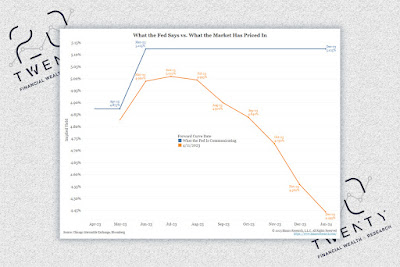

La crisi bancaria è stato l’evento scatenante che traders e investitori al ribasso (con posizioni short) stavano aspettando. A questo punto del percorso con un Q2 appena iniziato e la stagione degli utili alle porte di Wall Street, è probabile o quasi certo (75%, ndr) che la recessione arrivi, ma anziché schiantarci al suolo ci adageremo delicatamente. Almeno questo è quello che si aspettano e prezzano i mercati finanziari. La Federal Reserve negli ultimi anni è risultata poco credibile, non avendo previsto né contemplato un rischio inflazione post-pandemia, che poi puntualmente è arrivata: i mercati adesso non credono più alla sua retorica e anche le previsioni e le minute pubblicate la scorsa settimana dal FOMC, lasciano il tempo che trovano agli occhi di hedge funds e mani primarie.

La linea blu indica ciò che la Fed sta comunicando. La linea arancione è ciò che il mercato sta scontando. I due hanno prospettive MOLTO diverse | Bianco Research

I mercati lavorano in anticipo di almeno 6-9 mesi e guardano la luna oltre il dito. Non c’è nessun crollo in vista e nel caso ci fosse le banche centrali sono pronte ad inondare di liquidità ogni falla del sistema. Questa è la verità e l’ambiente in cui stiamo lavorando ed è giusto prenderne atto. Quello che potrebbe spaventare e consolidare lo stato recessivo dell’economia è la crisi del credito di cui spesso ho parlato negli ultimi articoli di Macro Talk. La corsa ai depositi iniziata oltre oceano è stata arginata in Europa, o almeno non si è palesata qui come le prime giornate post-crack potevano far pensare. Il problema rimane reale e alla fine del mese di Marzo è stato registrato il più grande calo nominale nella storia del credito bancario. Non una buona notizia.

Se i mercati anticipano, tu muoviti prima

L’S&P500 arriva al grande appuntamento di Aprile (gli utili, ndr) in forma. L’indice benchmark americano ha trascorso il primo trimestre in un trading range del 10%. In questo periodo sono infuriati i soliti dibattiti su tassi, inflazione, consumi, banche, rischi sistemici, cambiamenti geopolitici eccetera eccetera eccetera ma la struttura del mercato è rimasta solida. Oggi non basta guardare i dati macro e le buone o cattive notizie: oggi il dato guida è la liquidità. All’inizio del 2023 ho parlato apertamente esponendomi al gioco delle previsioni di quale potesse essere il vero market mover dei prossimi mesi e non mi sbagliavo, almeno fino ad ora. Quello che è il prossimo passo da fare è tramutare queste informazioni in spunti operativi.

L'S&P 500 è sulla buona strada per la sua migliore performance pre-utili dal 2009 | BofA Global Research

Il gioco delle parole e delle analisi degli “economisti del giorno dopo” lascia il tempo che trova. Noi siamo qui per cercare di performare e stare un passo avanti. Quindi cosa fare? Premessa che non siamo qui a distribuire consigli d’investimento, perchè non conosco le disponibilità economiche di ognuno di voi, la propensione al rischio e i vostri obiettivi per il futuro, una strategia utile che ritengo molto interessante per i prossimi trimestri è alleggerire la parte azionaria e spostarsi sull’obbligazionario. In un scenario dove le bad news significano più stimoli, più liquidità e flight to quality: acquistare debito pubblico italiano (Btp) con obiettivi di ricarico del 25-30% entro l’anno la vedo una cosa assai possibile.

Con il Fed Pivot, l’inversione dei tassi e l’arrivo della recessione, i mercati hanno dato vita a forti correzioni contraddicendo le attese di nuovi rialzi di sollievo

I mercati azionari hanno corso e non poco. Le performance dei principali indici azionari sono tutti in doppia cifra, con l’indice francese Cac40 che addirittura raggiunge e supera i suoi massimi storici. Il Dax tedesco vi è molto vicino mentre l’Italia guida la riscossa dei bancari, nonostante i venti contrari. Questo mi fa pensare che potremo essere in prossimità di uno storno significativo e delle prese di profitto imminenti. Nel contempo i titoli di stato italiano rendono percentuali molto vicine al 5% e, nonostante non siano ancora mediamente superiori all’inflazione, le ritengo molto interessanti in ottica speculativa. Sia chiaro, non mi sto riferendo in sé per sé allo stacco della cedola né alle scadenze più brevi; il mio è soltanto un ragionamento speculativo che riguarda il prezzo del rendimento. Qui trovi un chiaro esempio di quello che intendo:

Rendimenti che sfiorano il 5% sul BTP

Prendiamo ad esempio il Btp con scadenza 2045 che attualmente rende 4,98% al prezzo di 59 circa (59,11). Nel caso acquistassimo questo prodotto finanziario, staremo investendo circa 600 euro per 1 Btp dal valore nominale di 1.000 euro. Come andare in una boutique prestigiosa ed acquistare un capo firmato con il 40% di sconto. Un vero affare non credete?

Ma come tutte le cose, non è tutto oro ciò che luccica e anche qui i rischi sono compresi nel prezzo. L’Italia infatti è il terzo paese più indebitato al mondo e questo lo pone con un atteggiamento negativo visto dalla parte del mercato. Considerando il downgrade di Standard & Poor della componente obbligazionaria dell’Italia, si conviene che questi prodotti non siano esenti dal rischio. In finanza il rischio zero non esiste, e chi lo propina è un truffatore. Bisogna andare in contro al rischio e non schivarlo, altrimenti lasciate stare il trading e gli investimenti e alzate le mattonelle per depositare le vostre banconote.

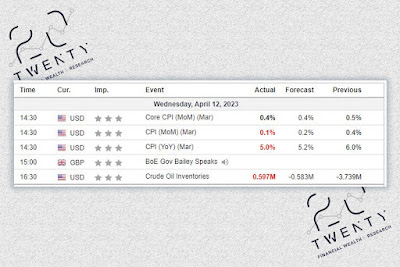

I dati sul lavoro e l’inflazione votano per i tagli

La scorsa settimana a mercati chiusi sono usciti i report sul lavoro, i cosidetti nonfarm payrolls. L'economia statunitense ha aggiunto 236.000 posti di lavoro a Marzo e il tasso di disoccupazione è sceso al 3,5%. I salari sono aumentati dello 0,30% e a questo si è aggiunto il dato sull'inflazione core attestatosi allo 0,40%: realisticamente la Federal Reserve a Maggio continuerà con l’ultimo rialzo di 25 punti base per poi attestarsi nel range 5-5.25% che con tutta probabilità sarà il pivot per il 2023.

Calendario dati CPI usciti Mercoledì 12 Febbraio 2023 | Investing.com

Gli attuali temi di mercato si sono cristallizzati intorno alla pubblicazione dell'IPC statunitense. Le oscillazioni del mercato hanno testimoniato l'elevata volatilità di breve termine, mentre i dati in sé non ostacolano la convergenza dei tassi verso il basso. L'inflazione statunitense è rallentata al 5% dal 6% su base annua, ma gli aumenti mensili dei prezzi dei beni non alimentari e dell'energia continuano a crescere più del previsto, dando alla Fed la giustificazione per un nuovo rialzo dei tassi. L'inflazione dei prezzi al consumo infatti è aumentata dello 0,1% su base mensile a Marzo, al di sotto del tasso dello 0,2% previsto, ma l'IPC core (al netto di cibo ed energia) continua ad essere molto vivace, con un aumento dello 0,4% appunto su base mensile, in linea con le aspettative. Ciò significa che il tasso annuale dell'inflazione core è salito al 5,6% dal 5,5%, nonostante il tasso principale sia sceso dal 6% al 5%.

L’indice dei prezzi al consumo negli Stati Uniti continua a calare | Trading Economics

Inoltre, con lo 0,4% mensile siamo ancora a più del doppio del tasso dello 0,17% mensile necessario da calcolare come media nel tempo per riportare il tasso annuale dell'inflazione core all'obiettivo del 2%. I dettagli mostrano un calo del 3,5% su base mensile dei prezzi dell'energia, guidati da un calo del 4,6% della benzina. I prezzi dei generi alimentari sono rimasti invariati (così come sta accadendo in Europa dove il prezzo del cibo è incredibilmente alle stelle), mentre i prezzi dei trasporti sono scesi dello 0,5%. Le tariffe aeree continuano a dare un forte contributo al rialzo, con un aumento del 4% a settimana, ma la maggior parte delle altre componenti ha mostrato una tendenza al rallentamento del tasso di aumento dei prezzi.

La componente core che esclude cibo ed energia riprende a salire | Trading Economics

Personalmente ritengo che sul tavolo ci sono tutte le condizioni per invertire rapidamente nel corso dell’anno la curva dei tassi. Parlo dal basso della mia conoscenza di come funziona il grande gioco economico sia chiaro, ma ormai la Fed non può più fare lo struzzo non tenendo conto dei dati di cui ha detto di essere dipendente fino all’ultima riunione: dovrà invertire velocemente prima che la recessione si trasformi in qualcos’altro. La combinazione dell’aumento dei costi di finanziamento, l’interruzione del flusso del credito, la debolezza delle imprese e il crollo del mercato immobiliare (di cui ho parlato recentemente con il blocco del denaro gratis del 110% sulle ristrutturazioni) aumenterà le probabilità di un’atterraggio duro per l’economia. Il duplice mandato della Fed, ossia la stabilità dei prezzi e la massimizzazione dell'occupazione, le conferisce una maggiore flessibilità rispetto alla maggior parte delle altre banche centrali. Supponendo che l'inflazione rallenti rapidamente nella seconda metà dell'anno e che il tasso di disoccupazione inizi a salire, il nuovo mantra sarà “agire prima che sia troppo tardi”. Al prossimo articolo!