MT40: L' Analisi macro conta ancora?

"Stimiamo una probabilità del 29% di un rialzo del 5% dell'S&P 500 su un periodo di 1 mese, mentre il mercato delle opzioni lo stima solo al 20%. Vediamo una probabilità del 12% di un movimento al ribasso del 5%, ma le opzioni stimano una probabilità del 24% di un drawdown a 1 mese superiore al 5%" — Goldman Sachs

Lo spread del treasury americano 2-10 anni a livelli record

La scorsa settimana ho incentrato le mie attenzioni (con tono critico) all’insensibilità dei mercati verso lo scenario macro e geopolitico circostante. “Nessun dolore” era a mio parere il miglior modo per rendere il concetto chiaro: i mercati vanno per la loro strada, innescando degli acquisti da panico, incuranti di tutto il resto. Per anni, soprattutto in tempi Covid, ci siamo detti che l’unico mantra è quello di non combattere la Federal Reserve. L'iniezione di miliardi di dollari nel sistema bancario statunitense come cuscinetto nella crisi dagli anni 2000 in poi si è rivelata un esperimento che ha avuto ripercussioni a lungo termine. Le banche centrali sono state incoraggiate dalla mancanza di inflazione che ne è derivata, creando lo scenario per i due decenni successivi: ogni successiva iniezione di liquidità è diventata esponenzialmente più grande. Dal naufragio tecnologico alla crisi finanziaria globale fino alla pandemia di Covid, don’t fight the Fed è stato il gergo sotto cui trovare riparo.

La Fed ha inondato l’economia reale e indirettamente anche i mercati finanziari “giustificando” il fatto che non si poteva far fallire e mandare in disgrazia questo favoloso mondo di Wall Street. Ora però ci troviamo davvero in un bivio da cui non ci si torna indietro. Tutte le crisi di quest’epoca (e ce ne sono state parecchie) sono state spente da risposte dure e aiuti consistenti da parte delle banche centrali. La domanda da porsi oggi è: perchè i mercati salgono nonostante le banche vogliono una recessione e buttano acqua sul fuoco degli entusiasmi? L’analisi macro conta ancora?

Il differenziale tra le obbligazioni statunitensi 2-10 anni raggiunge il livello più basso dal 1982 (suggerito da Simone Chiarandon, fonte Bloomberg)

L'inversione della curva obbligazionaria degli Stati Uniti, viene osservata attentamente prima di ogni recessione: in questa occasione l'inversione del 2 - 10 ha fatto abbondantemente il record da 40 anni. Questo perchè è dagli anni 70 che non si vede una Fed che alza aggressivamente i tassi in una fase di rallentamento economico. Il che ci porta a riflettere sull'importanza di un cambio di stance Federal Reserve per l'azionario. Le ultime occasioni sembrano indicare che il momento del famigerato "pivot" coincide con un inasprirsi del bear market.

Metti liquidità, togli liquidità

Un divertente video su YouTube immortala una geniale idea più o meno legale di un cittadino di Napoli che per dare tregua al caldo insopportabile, non supportato dalle strutture comunali, costruisce una piscina per bambini tra le vie di quartiere, mettendo in atto il più classico degli schemi: riempi quando serve, svuoti quando finisce.

Per quanto sia assurda e di un trash ineguagliabile che solo la rete riesce a regalarci, dà l’idea di quello che succede con la liquidità e le banche centrali. E’ un continuo tira e molla che non fa altro che evitare di affrontare in profondità il vero problema: la necessità di fornire leva finanziaria ad un sistema ormai in bolla.

I prezzi e le valutazioni di quasi tutte le asset class sono legate strettamente alla liquidità. Questo concetto domina i mercati da ormai 20 anni. Durante tutte le crisi, i prezzi delle azioni aumentavano e le valutazioni superavano continuamente i record precedenti. Il giochino degli utili che battono le stime è molto caro a Wall Street. Acronimi come FOMO (fear of missing out, letteralmente paura di rimanere fuori) e TINA (there is no alternative, non c’è alternativa al comprare azioni) hanno fatto si che i prezzi degli immobili a livello globale raggiungessero multipli senza precedenti rispetto al reddito delle famiglie, consentendo a queste ultime di scaricare gli aumenti di prezzo in un indebitamento sempre maggiore. E’ così che è iniziata la crisi dei mutui subprime con il conseguente fallimento di Lehman.

Nota:

per chi ancora non l’ha fatto, consiglio assolutamente la visione del film “The Bi Short” malamente tradotto in italiano “La Grande Scommessa”: un must have per tutti quelli che masticano un pò di finanza e di mercati.

Il PMI composito degli Stati Uniti è stato più debole del previsto a Novembre e questo implica una probabile recessione (fonte Macro Markets Daily)

Le transizioni da boom a bolla poggiano su presupposti a lungo termine inconsistenti. Oggi, le ipotesi alla base di questo boom senza precedenti sono state più semplici: gli anni che ci hanno preceduto hanno mostrato una costante tendenza al ribasso dei tassi di interesse e dei rendimenti obbligazionari e che questa sarebbe continuata indefinitamente. L'inflazione non sarebbe diventata MAI più un problema. Per molto tempo, entrambe le ipotesi sono rimaste intatte, consentendo le distorsioni che abbiamo visto sui mercati globali. La relatività tra i prezzi delle attività è evaporata in una nuvola di liquidità quasi illimitata. Quando il tasso privo di rischio è pari a zero, o addirittura negativo, nulla ha senso.

The New Normal?

Ora tutto è cambiato. Le risposte di Covid hanno alimentato molto rapidamente le fiamme dell'inflazione. Le banche centrali non hanno avuto altra scelta se non quella di iniziare ad alzare i tassi d'interesse ufficiali in modo sostanziale sopra lo zero. Soprattutto, il clima di investimento odierno rivela ancora una volta l'interconnessione di fondo tra gli Stati e prezzi degli asset. Lo abbiamo potuto toccare con mano dopo l’invasione della Russia in Ucraina, con la conseguente crisi alimentare mondiale (bloccando la via del grano), dall’aumento del gas, dalla scarsità dei fertilizzanti eccetera eccetera.

In questo grafico: in nero i Fed Funds che prezzano il tasso d’interesse in tempo reale; in blu l’andamento dell’indice S&P500. Il ribasso del tasso sancisce la recessione e costringe i mercati a prenderne atto (fonte Bloomberg)

A prescindere dalle attuali tendenze, alle guerre commerciali e alla de-globalizzazione, il mondo è ancora fortemente interconnesso, soprattutto nel quadro dei portafogli di investimento. Finora le correlazioni contavano meno delle condizioni di liquidità, che servivano a gettare una coperta sui meccanismi reali e sottostanti di come le tendenze più grandi interagiscono tra loro, e sul conseguente impatto sull'analisi dei titoli. Le banche centrali si sono spinte molto più in là di quanto qualsiasi economista avrebbe osato prevedere, soffocando l'analisi macro oggettiva. Anche se, in caso di malessere economico diffuso e di distruzione di capitale, le banche centrali e i governi tenteranno di nuovo di rinfocolare le rispettive economie con la liquidità, ora sanno che l'inflazione li accompagnerà. Quando le condizioni dei tassi di interesse si allontanano dalle condizioni anomale che hanno prevalso per la maggior parte di questo secolo, le relatività tornano a contare.

Nonostante io non sia un analista macro prediligendo quella del fattore tempo-prezzo e delle strutture cicliche che dominano i movimenti del mercato, continuo a pensare che a breve un bagno di umiltà arriverà sui mercati e per questo l’analisi macro tornerà ad essere di nuovo importante.

Mercato rotto, dati sfasati

I dati in uscita ogni settimana fotografano quello che già sappiamo. Lo stato in cui attualmente lavorano le economie sono molto fragili: l’enfasi è solo per sottolineare la linea temporale degli eventi. Indice dei prezzi al consumo (inflazione) in Germania invariata, IPC nell’Eurozona invariata, Lagarde che dichiara aumento tassi ancora aggressivo, tagliate tutte le stime di PIL, aggravamento delle condizioni in Ucraina con l’inverno in arrivo e la rete energetica distrutta con gli ultimi bombardamenti, il prezzo del gas che riprende a salire con le riserve che diminuiscono negli impianti di stoccaggio in Europa.

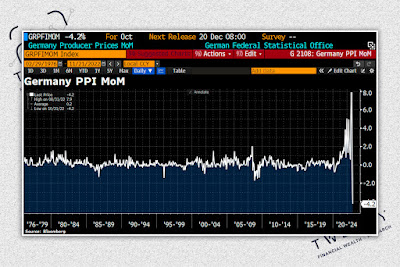

Picco di inflazione in un grafico. I prezzi alla produzione tedeschi sono crollati del 4,2% su base mensile a ottobre. E il più grande calo mensile nella storia del PPI (fonte Bloomberg)

Questa non è disinflazione, almeno non ancora. Questo è un mercato rotto. Negli ultimi oltre 30 anni, abbiamo fatto ampio ricorso al debito e ai tassi più bassi per sovrapporre la crescita ciclica alle scarse tendenze di crescita strutturale dovute al peggioramento della demografia e al ristagno della produttività. La forte crescita tanto agognata negli ultimi anni sarà soltanto un ricordo. Certamente cercheranno di venderci il nuovo sistema, la nuova obbligazione e il nuovo super prodotto conveniente ma quando si tratta di analizzare le strutture macro a lungo termine, la storia è diversa. La tendenza alla disinflazione che si prospetta potrebbe dare una pausa significativa nel prossimo decennio alla crescita, per i motivi che abbiamo spiegato prima.

Le fragilità delle nostre economie basate sulla leva finanziaria sono ormai chiare: il re è nudo. Più bolle, più crisi, più stimolo monetario, più restrizione, più inflazione e così via. Ma come ripartono i modelli? Come si azzera tutto? La politiche monetarie funzionano sempre, ma con un ritardo, e funzionano in entrambe le direzioni (non solo in salita). Il disastro è iniziato, allacciate le cinture di sicurezza.

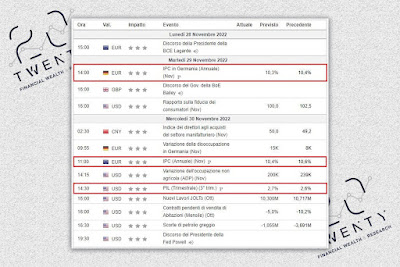

Calendario economico della settimana

Gli appuntamenti macro a cavallo tra Novembre e Dicembre sono estremamente intensi. Iniziamo da oggi pomeriggio con un discorso della presidente Lagarde alle 15:00, parole che hanno sempre un peso sui mercati finanziari. Il resto della giornata scivolerà senza particolari notizie ma con il ritorno dei volumi a Wall Street dopo il lungo weekend del giorno del Ringraziamento. Martedì 29 Novembre sarà il giorno dell’indice dei prezzi al consumo in Germania: il dato è atteso al rialzo ma siamo stabilmente sopra le due cifre. A mio parere c’è poco da festeggiare. Il pomeriggio il discorso di Bailey, governatore della Bank of England e il rapporto sulla fiducia dei consumatori oltre oceano. Passiamo al Mercoledì con l’IPC questa volta nell’Eurozona, anche questo atteso al ribasso da 10,6% precedente al 10,4% previsto. Il pomeriggio una valanga di dati dagli Stati Uniti: PIL, vendita di abitazioni, scorte di petrolio e in chiusura di serata un discorso del presidente della Federal Reserve Powell.

Giovedì inaugureremo il nuovo mese con il famoso indice Caixin che rappresenta il PMI cinese, un market mover davvero potente. In Europa riprenderemo con l’indice dei direttori degli acquisti e il fondamentale dato ISM negli Stati Uniti: sotto 50 non tira aria buona. Venerdì il dato dei dati che darà impulso e direzionalità ai mercati in chiusura di settimana: i non farm payrolls ovvero le buste paga del settore non agricolo.

I fondamentali gridano vendetta, i movimenti vengono estremizzati da avidi gestori che pretendono di vedere gonfiate le loro commissioni in barba al reale controvalore del mercato. Come quando l’elastico si allunga e torna indietro, anche i movimenti estremi vengono ricoperti. I mercati finanziari sono soltanto un’espressione isterica dei nostri comportamenti ma come tutte le cose vive e sensibili ai valori intrinsechi e ai fattori esogeni che lo determinano, torneranno al loro valore medio. E allora si giocherà un’altra partita.

Al prossimo articolo!